年末調整前の最終確認!2020年度から変更される改正内容で注意すべきポイントは?

今年も年末調整の時期が始まりました。

毎年やってくる年末調整は、担当者にとっては少々気が重くなる時期ではないでしょうか?

2020年度の年末調整については多くの税制改正が入っています。

しかし、改正内容の多くは、給与計算システム等に年末調整に必要な項目の入力することで完結してしまうものも多く、詳細を覚えておく必要はありません。

そこで、本コラムでは、忙しい担当者のために「実務で確認をしなければならない事項」を中心にご紹介致します。

2020年度の改正内容のうち、年末調整を行う担当者が注意すべきこと

提出する年末調整書類が変わる

2020年度の税制改正を受け、年末調整書類の内容が一部変更されています。

今年度からの年末調整で全員に書いてもらう書類は次の3つとなります。

①給与所得者の扶養控除等(異動)申告書

②給与所得者の基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書

③給与所得者の保険料控除申告書

上記のうち変更があったのは②についてです。2019年度まで「配偶者控除等申告書」であったものに、「給与所得者の基礎控除申告書」と「所得金額調整控除申告書」が加わり、1枚の新しい申告書となりました。

基礎控除は年末調整を受ける全ての人に適用がありますので、この申告書は全員提出する必要があります。

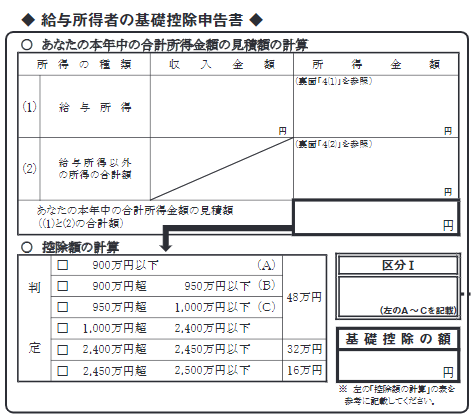

合計所得金額の見積額を記載する(基礎控除の上限設定)

2020年度の税制改正により、基礎控除に上限が設定されました。

この基礎控除は、給与を受ける者の「合計所得金額」により判定することになり、年末調整時に「合計所得金額の見積額」を掲載する必要があります。

基礎控除額は年末調整システムにより自動判定されますが、ここで問題になるのが、年末調整の書類に「合計所得金額の見積額を書いてもらうこと」です。

「合計所得金額が2,400万円を超える場合」とありますが、具体的にどのような状態が該当するのか、この「合計所得金額」という言葉は非常にイメージし難いのではないでしょうか?

税法上の定義は非常に細かいのですが、一般的な2,400万円を超えるケースとしては以下となります。

| ①給与収入のみの場合 | 年収が2,595万円以上 |

| ②給与収入と副業を行っている場合 | 給与収入+副業の儲けが2,595万円以上 |

従って、給与収入のみの場合は年収が2,595万円以下であれば基礎控除額に変更はない事となります。

この「合計所得金額の見積額」について、2020年の年末調整から提出が必要となる「給与所得者の基礎控除申告書」の手順に沿って計算を進めることとなります。

<参考:基礎控除の算定表>

| 個人の合計所得金額 | 基礎控除額 |

| 2,400万円以下 | 48万円(全額控除) |

| 2,400万円超 2,450万円以下 | 32万円(16万円の減額) |

| 2,450万円超 2,500万円以下 | 16万円(32万円の減額) |

| 2,500万円超 | 0円(適用なし) |

一方、給与収入が2000万円を超える人は年末調整をすることができません。

従って、今回の改正で注意しなければならない人は

「給与収入は2000万以下であるが、副業など他の所得と合計すると2400万円以上の収入になる人」です。

こう考えると、かなり限定的になるのではないでしょうか?

また、給与収入が2000万円を超える場合はご本人に確定申告をしていただくこととなりますので、その際に上記の基礎控除額は計算されることとなります。

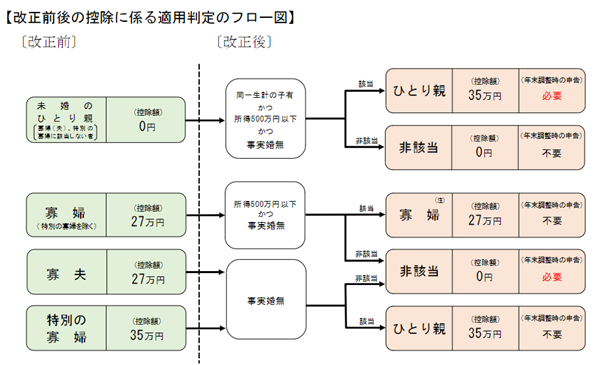

ひとり親控除と寡婦控除の判定を行う

これまで、配偶者と死別などをした場合に控除を受けることができる規定はありましたが、未婚の「ひとり親」である場合は、控除の対象になっていませんでした。

未婚のひとり親も婚姻歴のある親も経済的に苦しい状況は同じであり、 離婚・死別した親の子どももいわゆる「未婚の母」等の子どもも「ひとり親の子ども」という点では同じであり、過去の婚姻歴の有無で控除の有無を区別している現在の規定が改正され、男性であれば「ひとり親控除」、女性であれば「ひとり親控除」又は「寡婦控除」が適用されることになりました。

(男性および女性)「ひとり親控除」を受けるための判定

「ひとり親控除」を受けるためには以下の要件を満たす必要があります。

①生計を一にする子(所得が48万円以下等に限る)がいること。

②合計所得金額が500万円以下であること。

③事実上婚姻関係と同様の事情にある人がいないこと。

このうち、上記③の判定は、次のような人を言います。

a.その人が住民票に世帯主と記載されている人である場合には、その人と同一の世帯に属する人の住民票に世帯主との続柄が世帯主の未届の夫又は未届の妻である旨その他の世帯主と事実上婚姻関係と同様の事情にあると認められる続柄である旨の記載がされた人

b.その人が住民票に世帯主と記載されている人でない場合には、その人の住民票に世帯主との続柄が世帯主の未届の夫又は未届の妻である旨その他の世帯主と事実上婚姻関係と同様の事情にあると認められる続柄である旨の記載がされているときのその世帯主

(女性のみ)「寡婦控除」を受けるための判定

「寡婦控除」を受けることができるのは、次のいずれかに当てはまる人です。

ただし、事実上婚姻関係と同様の事情にある人がいる場合は対象となりません。

①夫と離婚した後婚姻をしておらず、扶養親族がいる人で、合計所得 金額が500万円以下の人

②夫と死別した後婚姻をしていない人又は夫の生死が明らかでない一定の人で、合計所得金額が500万円以下の人(なお、この場合は扶養親族の要件はありません)

(注)「夫」とは、民法上の婚姻関係にある者をいいます

※ひとり親控除の要件にも該当する場合はひとり親控除が優先されます

上記のように、

本人が男性である場合 → 「ひとり親控除(35万円)」

本人が女性である場合 → 「ひとり親控除(35万円)」又は「寡婦控除(27万円)

の適用を判定することとなります。

この「ひとり親控除」の改正により、2021年1月1日以後に支払われる給料の源泉徴収も変更されます。

金額の相違がないよう、年末調整の手続を慎重に行いましょう。

海外扶養親族

これまでは、海外扶養親族の所得要件(48万円未満)が国内源泉所得のみで判定されており、国外で一定以上の所得を稼得している人でも扶養控除の対象になっているという状況にありました。

そこで今回、扶養控除の適用対象者について年齢要件の見直しが行われ、適用対象者から30歳以上70歳未満の者については、扶養控除の対象から除外されることとなりました。

※ただし、30歳以上70歳未満であっても一定の条件に該当するもの は適用対象となります。

この改正は、2023年以後の所得税について適用されることとなります。

2020年度から変更される改正内容の概要

(給与計算・年末調整システムの改修により対応できる項目)

◆給与所得控除の改正

- 給与の金額から控除される金額が一律10万円減少することとなりました。

- 給与から控除される金額が「頭打ち」になる給与収入金額が、1000万円から850万円に減額されました。

- 上記「頭打ち」になった際の所得から控除される金額が、220万円から195万円に減額されました。

◆基礎控除の改正

- 誰でも控除を受けることができる「基礎控除」が10万円増加しました。

- 上記の給与所得控除の改正と相殺関係にあり、給与以外の収入により生活している方は控除額が増加することになります。

◆所得金額調整控除の導入

年末調整資料のダウンロード

扶養控除申告書などの年末調整資料は国税庁WEBサイトからダウンロードすることができます。

また、国税庁が毎年公表している「年末調整のしかた」には詳細に記載方法などが公開されているのでご参考にしてください。

給与所得者の扶養控除等の(異動)申告

給与所得者の保険料控除申告

給与所得者の基礎控除、配偶者(特別)控除及び所得金額調整控除の申告

令和2年分 年末調整のしかた